ダブルドラゴン(Double Dragon)がフィリピンREITへの上場が正式承認されました。

IPOは3月5日~11日で価格は、2.25ペソ/株で募集し3月19日に上場予定です。

2020年8月に上場したアヤラREITに続いてフィリピンREIT第2号案件となりますので、期待が高まります。

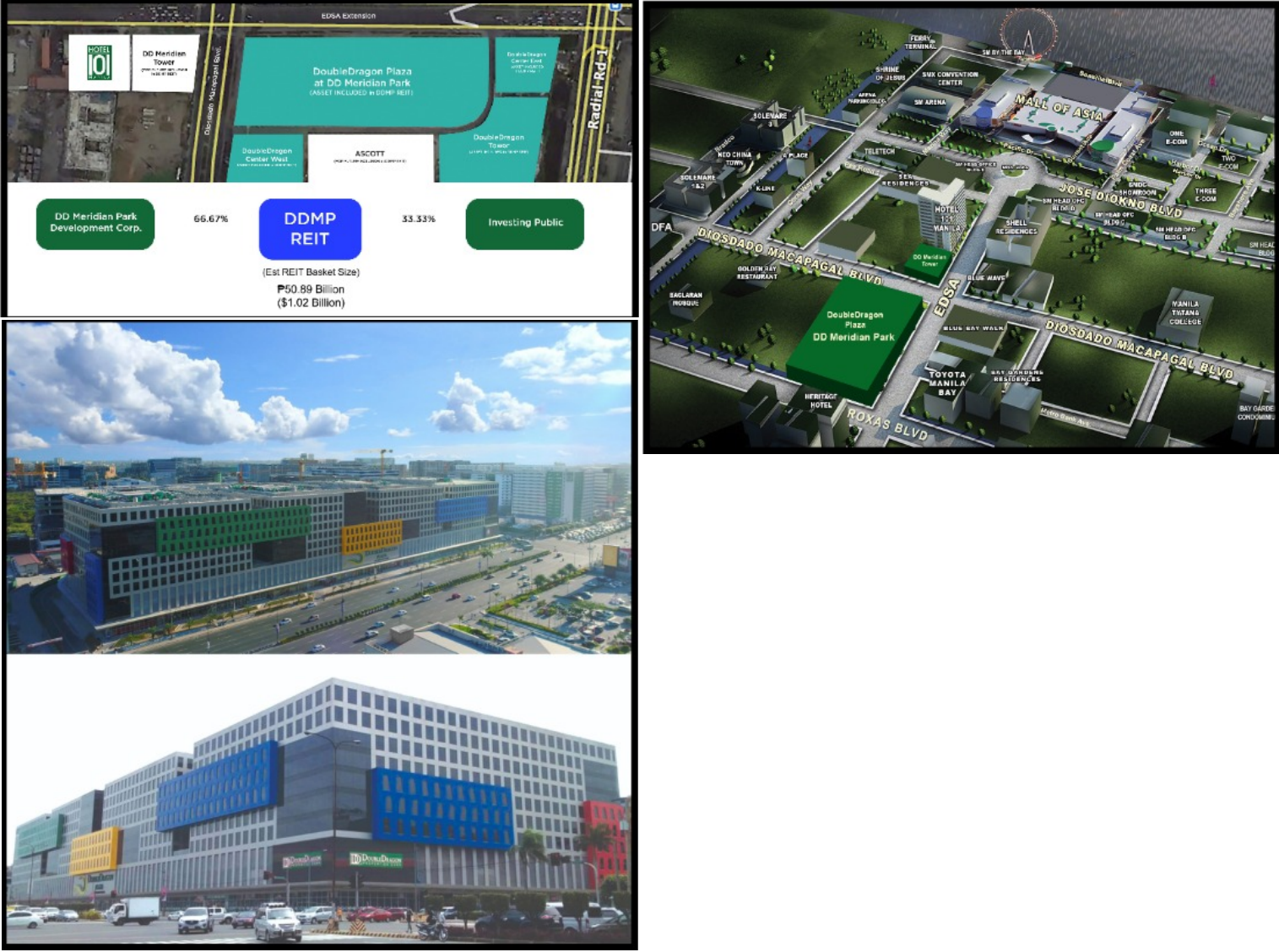

物件はDouble Dragonの旗艦アセットである「DD-Meridian Park」!

「DD-Meridian Park Development Corp」というDD-Meridian Parkを保有するREITの株式を1株2.25ペソで公募(最大:653万株、シェア36.67%)し、最大147億ペソ調達する計画としています。

このDD-Meridian Parkは、4.75ヘクタールの広大な土地に建つ6棟のオフィスビルと1つの開発素地(Ascott DD Meridian Park Manila用地:5,567㎡)で構成されています。

場所は、EDSA通りのMall of Asiaに向かう途中にあり、昨年惜しまれて閉鎖されたエドーサコンプレックス(通称エドコン)から500m程西側に位置しています。

マカティ・BGCと言った誰もが思うプライムなオフィス街ではありませんが、湾岸地域に特に集積するオンラインカジノ業に好まれる立地です。実際、今回のREIT物件におけるPOGO業・ゲーム関連のBPO業テナントの占める賃貸可能面積割合は、65%と記載されているサイトがありました。

(Double Dragonが公式に発表していると思われるREITの目論見書を見つけることが出来ず、ニュース記事・サイト等に記載されている内容を参照していますことをお詫び申し上げます。投資家は何を参考に投資をすればよいか分かりません(容易にアクセスできない)ので、情報開示が更に進むことを期待します。)

6棟の合計の延床面積は248,349㎡(75,125坪)賃貸可能面積は172,252㎡(52,106坪 レンタブル率:69%)であり、今回のIPO株価2.25ペソでの本REITのバリューは401億ペソとなりますが、Asian Appraisalというフィリピンの不動産鑑定事務所による査定では354億ペソがフェアバリューではないかとの意見書が出されているようです。

(日本では、REITが取得する不動産価格が鑑定評価額を大きく上回ることは絶対にありません。その理由は皆様のご理解の通りです。その意味では、フィリピンの不動産鑑定制度は正常に機能しているとも言えます。)

この価格には開発素地も含まれているものと考えられますので、土地価格を仮に40万ペソ/㎡で控除した価格で賃貸可能面積の単価(専有単価)を計算すると、219,939ペソ/㎡(約158万円/坪)となります。

オフィスと商業(1F)の混合ですが、90%程度はオフィスとなるでしょうから、当該賃料単価を対象地の賃貸募集事例(900ペソ/㎡)を参考に

1,000ペソ/㎡とすると、グロス利回り:5.5%

1,250ペソ/㎡とすると、グロス利回り:6.8%

1,500ペソ/㎡とすると、グロス利回り:8.2%

と計算できます。

オンラインカジノ業は高い賃料で借りているという話も聞きますが、どうなのでしょうか?

なお、将来的には賃料が上昇していくフィリピンにおいては利回りの向上が期待出来るとも言えます。

では、建物詳細のある物件を確認していきます。

①DoubleDragon Plaza(4棟構成)

竣工:2018年

階数:11階建 1F:店舗 5F ~11F:事務所

賃貸可能面積:139,240㎡

稼働率:100%(2020年第2四半期時)

②DoubleDragon Center East

竣工:2019年

階数:11階建 1F:店舗 3F ~11F:事務所

賃貸可能面積:16,197㎡

稼働率:98.7%(2020年第2四半期時)

③DoubleDragon Center West

竣工:2019年

階数:11階建 1F:店舗 3F ~11F:事務所

賃貸可能面積: 16,815㎡

稼働率:97.6%(2020年第2四半期時)

DoubleDragonより公式に出されていますIR資料を下に添付します。

今後、2、3年において追加でAscott DD Meridian Park Manila(サービスアパートメント:300室)をREITに組み入れる予定です。

個人的的には、現在開発中のボラカイ島のホテル(Boracay New Coast Hotel 101)と言った地方案件も組み入れて貰いたいと思いますが、このホテルは個人投資家向けに販売してしていたような気もしました。

以上、物件概要をざっと見て来ました。

最も気になる2.25ペソ/株で取得した場合の配当利回りですが、根拠となる資料が見つかりませんでしたので他のサイトでの記載にて

2021年:5.0%

2022年:5.5%

とDouble Dragonが予測しているとの事です。

ベンチマークとなるアヤラREITの約5.0%と同水準という事となります。

(日本のREITの2021年2月末時点総平均:3.7% 事務所型で最も低いのがジャパンリアルエステート(三菱地所)で3.35%)

なお、フィリピンの10年国債の利回りは3.9%、2020年の物価インフレ率は2.6%の数値も参考になると思います。

(日本の10年国債:0.16%、2020年物価インフレ率:▲0.2%)

本REITのリスク要因としては、物件一覧で確認してきた通り

・場所が全て同一であること(場所的なリスクヘッジが出来ていない)

・オフィスのテナントの占めるPOGO業・ゲーム関連割合が65%と高い事

・そのPOGO業・ゲーム関連業が中国人が現時点で入国できない状況にあること・免許税金の支払い問題があり撤退リスクがあること

が挙げられます。

一方で、アヤラREITと比較においての最大のアドバンテージは土地が完全所有権であり、将来的な土地価格の上昇の恩恵を受けることが可能であることです。

個人的には、土地借地での利回りとしてはアヤラREITは低いと感じています。

先述の鑑定評価額:354億ペソが適正な評価であるとすると、1株当たりの単価は1.99ペソ(89%)となります。

この株価を基にした場合の利回りは、5.6%と求められます。

Double Dragon REITに将来的なプレミアが認められ、2.25ペソ/株又はそれ以上での取り引きとなるのか、リスク要因を大きく考慮されそれ以下での取引となるのか、IPO日が楽しみにしたいと思います。

仲田リアルエステート

080-6631-3939