フィリピン不動産REITの第3号となるFilinvest REITが上場します。

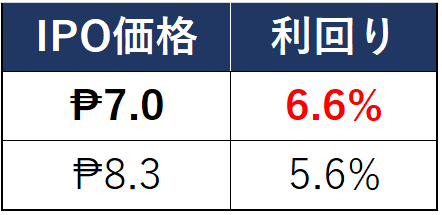

今回のIPO価格は、目論見書下限である1株当たり₱7.0・想定利回り:6.6%(2022年時)とすることを決めたことから、魅力的な水準での上場となりそうです。

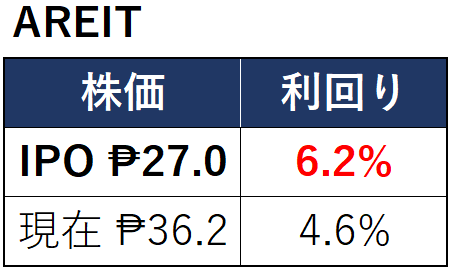

というのは、下にアヤラREITのIPO価格と現在の価格での利回りを示しており、IPO時の価格に対する利回り:6.2%に対して現在は利回りとして4.6%に相当する₱36.2/株まで上昇しています。

仮に5.0%程度がフィルインベストREITの適正水準であるとマーケットが判断した場合、上場時に1株当たり₱9.3で取引され、IPO価格に対して+33%含み益が発生する可能性があります。

なお、「フィルインベスト」は戸建開発を主体としている不動産会社であり、自社のお膝元であるアラバンでモール&オフィスビルも少し手掛けているというイメージがあります。

(日本でいう沿線開発を中心に開発している東急不動産という感じでしょうか?)

そのフィルインベストがどのような物件をREITに入れるのか、また将来性についても含め、期待高まる本REITについて、具体的に見ていきましょう。

不動産物件概要

まず、フィルインベストREITのホームページ内容が充実しており、投資家に魅力を感じてもらえるよう作りこみがしっかりしていますので、皆さんもご覧頂ければと思います。

HP Link:こちらをクリック

個別物件のロビー・貸室・トイレまでも綺麗な写真が掲載されているとともに、航空写真も載せてあるので、物件の把握が可能です。

物件所在地

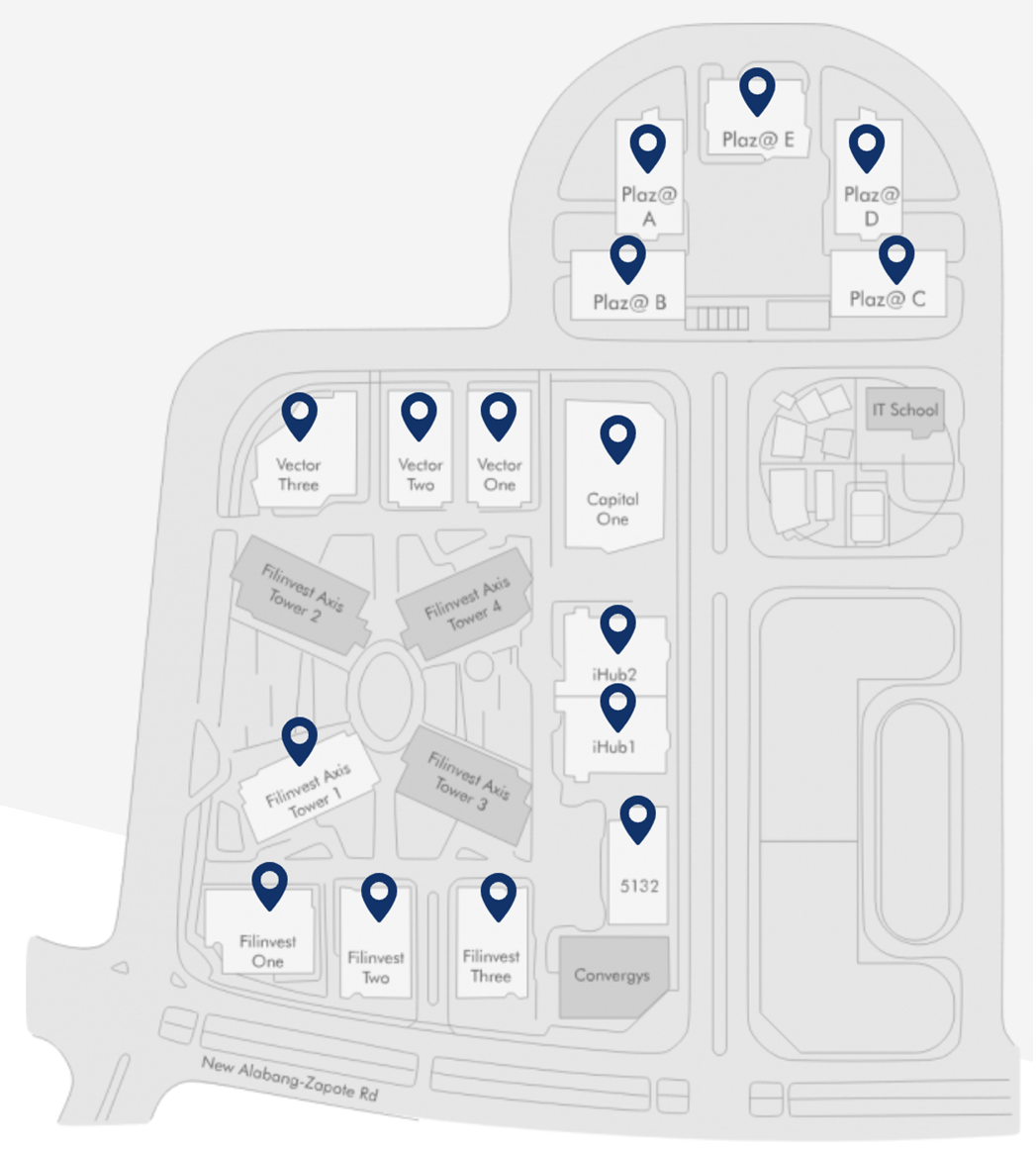

今回、17物件をREITに組み入れますがそのうち16物件がアラバンと呼ばれるマカティから南に約17km行った車で30分程度(渋滞無しの場合)に所在します。もう1件はセブです。

このアラバン地区については、以前三菱商事と今回のREIT母体であるフィルインベストとの共同によるオフィス開発に関する記事(詳細はこちら)を載せていますので、こちらもご参照ください。

このアラバンのイメージとしては、東京の二子玉川がピッタリです。

都心からやや離れた距離にあり高級住宅街に囲まれた場所にそびえたつオフィスビルという印象です。

各物件の場所についても、REITのHPに載っていますので転載させて頂きます。

物件概要

(物件写真:HPより転載)

最も大きい建物は「Axis Tower 1」で、中心部にそびえ立つ4棟の1つであり延床面積:40,869㎡を誇ります。

より詳細に調べると2018年築の25階で、基準階床面積:619坪を有する巨大オフィスビルです。

写真を見ても、そのビルスペックの高さ・クオリティの高さを感じることが出来ます。

なおフィリピンの場合、オフィスの床・壁・天井については、テナント(借主)が設置することが通常ですので、現地調査においてはスケルトン状態でのオフィス内見となります。

物件特記事項

・総物件数:17物件

・総賃貸可能面積:301,361㎡(91,161坪)

・物件評価額:485億ペソ(約1,067億円) 賃貸可能面積単価:₱161,000/㎡

・稼働率:90.3% (注:コロナ蔓延によりオンラインカジノ業テナントより事前解約予告を受けており、稼働率が低下する見込みとのニュースあり。)

・国際的BOP会社による賃貸率:88.4%

・上位20社テナントの再契約率:97.6%

・契約更新時賃料平均上昇率:5.0%

総評

ざっと物件概要を見てきましたが、如何でしょうか?

本REITのポイントとしては、

①ほぼ「アラバン」に集積していること

②(現時点では)オフィスビルのみであり、テナントはほぼBPOに限られる。将来的に、モールを加えるのか?&テナント属性分散が図られるのか?

③将来、安定的にスポンサーより物件供給が見込めるのか?

という点が挙げられます。

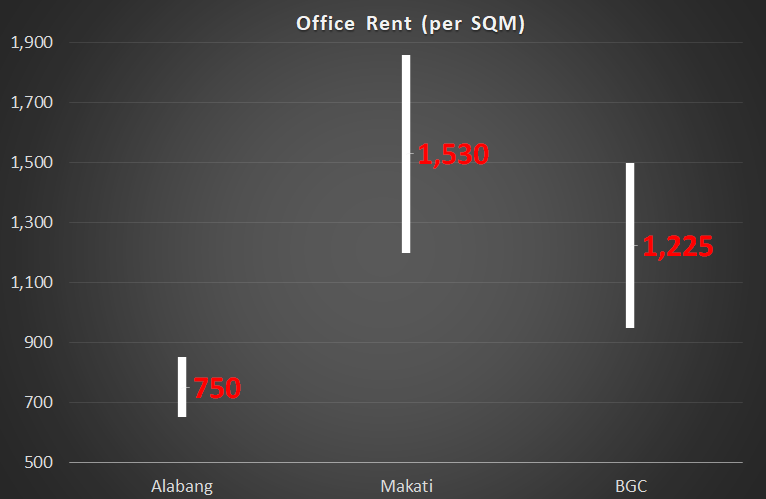

①について、不動産は立地が全てという観点で見ると「アラバン」というマニラのオフィス中心街(CBD)ではないことが挙げられます。

コロナ前の2019年時点でのオフィス賃料水準について、Colliersのレポートを参照するとマカティに対して約半分・BGCに対して約60%の水準であると示されていることからも、アラバンのオフィス市場価値を把握できると思います。

また、物件評価額に対する賃貸可能面積単価:₱161,000/㎡が一見(ダブルドラゴンREIT・メガワールドREIT物件と比較して)安く感じたのですが、上記賃料差額を考えると妥当であるといえるかもしれません。

なお「アラバン」の中でも、1箇所に集積しすぎており、自社内でのテナント引き合い競争となる可能性があるのではと個人的に感じますので、例えばモールに近いより中心地の物件も入れて欲しかったという印象です。

②について、アラバン限定のオフィスのみという集積の分散という意味において、敢えてBPO以外の業種のテナント誘致も進める又はモール(商業施設)をポートフォリオに組み込み、安定稼働を目指すREITにして欲しいと感じました。

③については、フィルインベスト本体に14棟の稼働中オフィスビルと開発中オフィスビルが11棟あるとの報道を見つけました。これがREITのHPに記載されている追加のパイプライン:315,000㎡のことを示しているのか定かではありませんが、今回入れた物件数と同規模以上の案件が控えていることとなります。

以上、アラバンに集積しているリスクはありつつも、アフターコロナにおいて不動産市況が回復するにつれて割安に高スペックオフィスビルを探す(オンラインカジノ業を含む)テナントが増えていくであろうと考えられるのと、将来におけるREIT物件パイプラインも期待できそうであることから、IPOで取得した場合の想定利回り:6.6%という水準は魅力的である感じます。

仲田リアルエステート㈱

080-6631-3939